第3招 改变申报:小微政策就是好,改改申报赚2万元

发布日期:2021-06-21 浏览次数:617

稍稍改动申报就能小赚一笔??

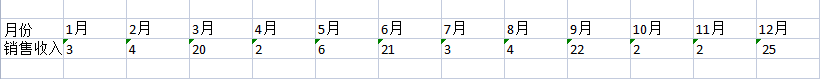

小王今年32岁,之前一直在广州打工,没有一技之长,所在公司不景气被裁员后,回到江西老家。通过亲戚朋友东拼西凑筹了些钱,在县城开了一家小型公司,属于小规模纳税人,营业额不高但总体稳定,比打工强多了。小王的亲戚金财宝宝是北京金财财税咨询公司的一位财税专家,去年过年期间,小王缠着金财宝宝就公司的财税筹划出出招。金财宝宝发现小王公司虽然销售小、纳税量也较小,但其业务主要集中在季末,其中3月、6月、9月、12月的收入较大,其他月份较小(全年销售收入见下表)。

【分析】

金财宝宝帮助分析,在税收优惠政策中,有一种优惠是免税,对这部分应税收入采取不征税。例如,在增值税中,2019年1月国家对小微企业的扶持,规定了对月收入不超过10万元,按季不超过30万元的免税额。根据该企业销售情况,如果是按月申报纳税,3月、6月、9月、12月将会超过10万元,超过部分无法享受免税额的税收优惠政策;如果改变申报纳税期限,改为按季申报,那么,每个季度就有30万元的收入免税。金财宝宝建议小王:改变申报纳税期限,将按月申报改为按季申报,可以充分享受税收优惠政策。

【对比】

筹划前,年免税金额0. 76万元。具体计算:年免税收入为26万元,年免税=26÷(1+3%)x3%=0. 76(万元)。筹划后,年免税金额3. 32万元。具体计算:年免税收入为114万元,年免税=114÷(1+3%)x3%=3. 32(万元)。

【结果】

只是一个很小的改变,小王每年就可以多获得2万元以上的收益,小王高兴得合不拢嘴。

政策依据

1.《关于实施小微企业普惠性税收减免政策的通知》(税(2019)13号)**条规定:对月销售额10万元以下(本数)的增值税小规模纳税人,免征增值税。

2.《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局公告2019年第4号)规定:小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

代办机构:易企算(海南)会计事务所有限公司